01

先是广州、深圳上调房贷利率。

广州四大行连续两次上调房贷利率,首套房贷利率由此前的5.2%最高涨到5.4%。

深圳四大行首套房贷款利率则从此前的4.95%上调到5.1%,二套房贷利率从5.25%上调到5.6%。

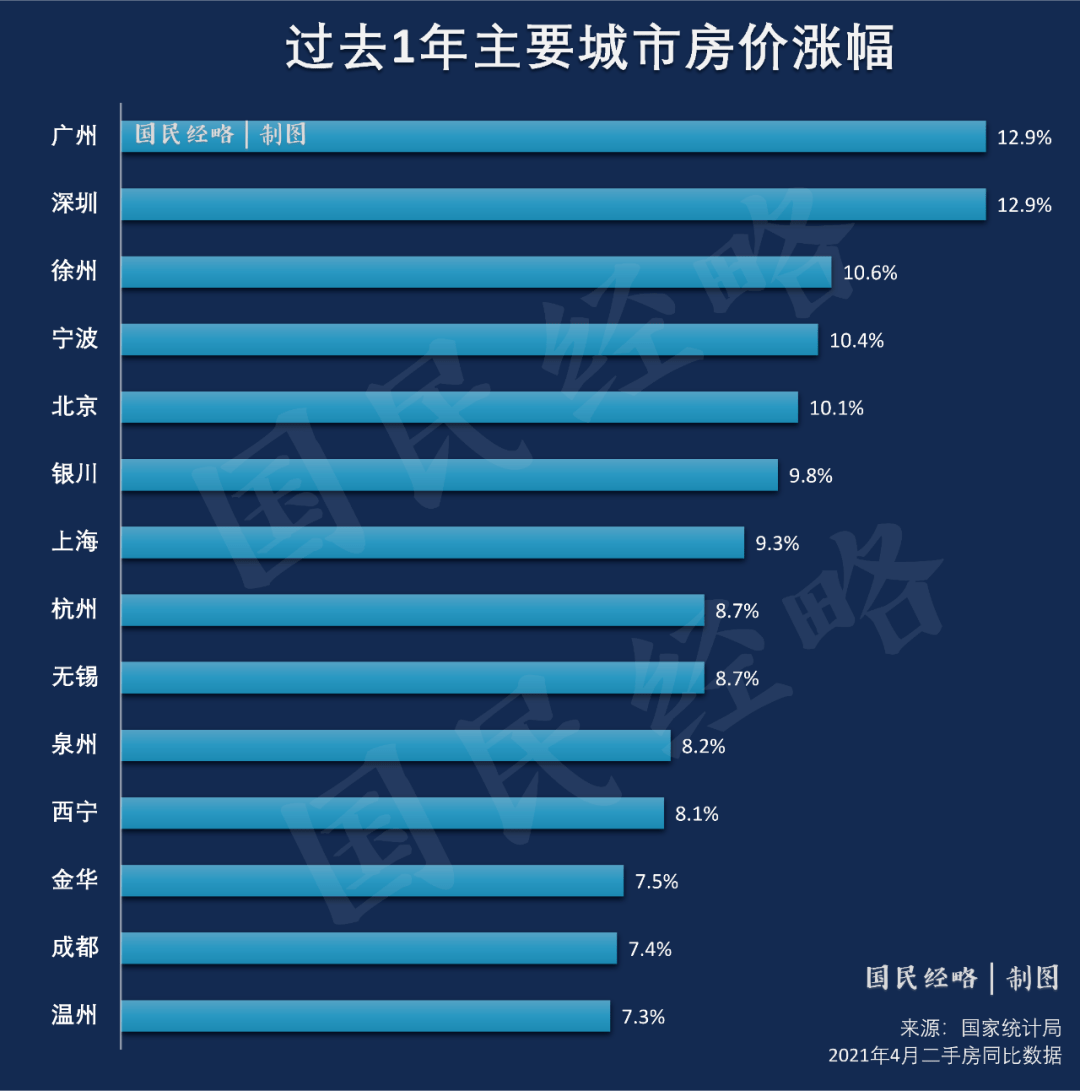

广州深圳,是这一轮房价涨幅最高的城市,两大一线城市不约而同进行楼市加息,背后的信号不言而喻。

继广州、深圳上调房贷利率后,长三角地区的部分城市也开始跟进。

据媒体报道,杭州多家国有行已于近日调整房贷利率,调整后首套房利率为5.4%,二套房为5.5%。而此前约为首套5.2%、二套5.38%,即分别上调20个基点左右。

宁波工行、农行、中行、建行、交行也于近日上调了房贷利率,首套房由5.35%上调至5.45%,二套房由5.6%上调至5.7%。即首套房与二套房均分别上涨了10个BP。

还有许多城市准备跟进。

02

吊诡的是,楼市在集体加息,而LPR基准利率已经连续1年按兵不动了。

5月20日,最新一期LPR利率发布,1年期LPR为3.85%,5年期以上LPR为4.65%,连续12个月保持不变。

众所周知,5年期LPR利率是房贷利率的基准之锚。基准利率不变,为何楼市在加息?

这涉及房贷利率的决定机制。房贷利率一般是由5年期LPR利率+地方加点基数构成。无论是LPR利率变动,还是加点变动,都会带来加息效果。

这一次,广深杭甬等地的楼市加息,正是提高加点基数所致。由于LPR基准利率不变,所以存量房贷利率基本不受影响,新的房贷则必须承受加息的代价。

这一改变带来的影响是深远的。因为LPR逐月变化,而加点基数在整个还贷周期保持不变。在不同时期购房,加点基数有着巨大差别,从而带来房贷负担的差异。

简单举例来看,去年加点只有20个基点(0.2%),今年则为60个基点(0.6%),那么在整个20年或30年还贷周期中,差别一直存在。

如果LPR基准利率从4.6%提高到5%,那么去年购房者的房贷将从4.8%(LPR+0.2%)提到到5.2%,而今年购房者则从原来的5.2%提高到5.8%。

这比LPR利率变动更有杀伤力,毕竟LPR利率每年可以调整一次,而加点在长期保持不变。

03

楼市为何突然加息了?

一个原因是楼市定向调控的体现。

基于最严楼市调控的需要,调控已经上升为“政治站位”和“政治觉悟”问题,丝毫疏忽不得。

2021年以来,楼市调控可谓层层加码、上不封顶。凡是楼市仍旧高热不下之地,必然一而再再而三出台新政,直到按住房价为止。无论是二手房指导价,还是楼市定向加息,都是宏观思维的体现。

另一个原因是房贷两条红线的限制。

今年开年,央行和银保监会为银行设定了两条房贷红线:房贷产贷款占比、个人房贷占比不得高于规定比例。

这相当于从宏观上按住了银行发放房贷的冲动,多家银行已经踩中了红线。

究其根本,房地产信贷的总盘子变小,资金从宽松转而紧张,供求失衡之下,加息就是必然选择。

04

那么,未来房贷利率到底是涨是跌?

对于这一问题,短期和中长期的答案大相径庭。

就5年以上的中长期而言,利率遵循的仍旧是下行的大趋势。

这与利率的形成机制有关,随着投资回报率降低、人口红利消退、自然增长率下滑,自然利率也会随之而降低。日本基准利率长期维持在0%左右,就是这一趋势的体现。

就我国来说,10多年前,房贷利率曾经高达8%以上,目前已经降到5%左右,未来还有可能进一步下行,这是经济增长趋势决定的。

然而,就1-2年的短期而言,楼市不乏定向加息的冲动。

不仅各地会主动对楼市加点加息,5年期LPR利率也有可能先行一步进行上涨,而楼市去杠杆的迫切性随之而提升。

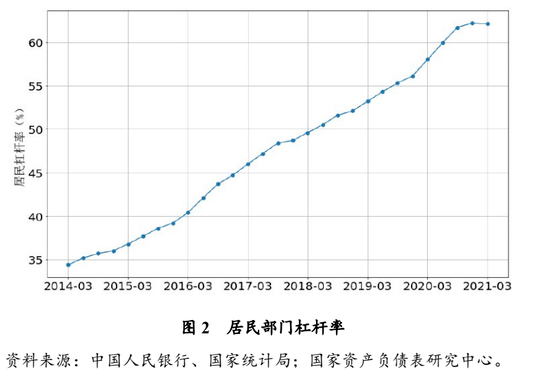

毕竟,中国居民部门杠杆率超过62%,相比2008年翻了3倍多,已经赶上了发达国家水平,金融管理部门已经开始有意识控制楼市杠杆了。

此外,国际上通胀形势日益严峻,土耳其、俄罗斯等新兴国家已经率先加息。而美联储加息时间有可能提前,为了应对输入型通胀和美联储加息预期的影响,我们也不乏加息的可能。

所以,未来1-2年,一定要谨防楼市定向加息带来的影响,不要疯狂借贷,以免被去杠杆的时代浪潮所席卷。